第9章 第七章如何建立一套保護債權人的公司治理機制

國內目前很流行一個新概念MBO。我先從槓桿收購(Leveraged Buy Outs,LBO)談起。何謂LBO? LBO是指一批人包括公司經理人在內利用銀行融資或(垃圾)債券將上市公司的在外流通股權買入,而成為大股東。但如果只是經理人單獨進行LBO,那就稱作MBO。下文我們通稱LB〇。

首先我要提出國外的研究成果表明,LBO需要用溢價買入在外流通股票。例如美國的專業公司KKR在1986年利用LBO方式收購RJR Nabisco之時,它們以106美元的收購價購買LBO之前市價只有50美元的該公司所有在外流通股票。因此,根據DeAngelo、DeAngelo,Rice(1984)的研究顯示,LBO的公司在LBO之後,利潤將會增加,否則無法支撐如此高的股價。而Kaplan(1989)也提出證據證明了這個說法。 Bhagat、Shleifer、Vishny(1990)提出這些公司利潤的增加應來自於代理人成本的減少,因為他們發現LBO完成後的公司立刻將其非主要資產賣掉,我們可以這樣說,由於公司多元化經營的結果是股價下跌,因此將非主要資產賣掉的行動就標示著這家公司有著替股民打算的念頭。也可以說代理人成本因此而降低。

至於LBO究竟是長期行為或是短期行為在學術界也引起了一些爭論。 Jensen(1989)認為LBO是非常有效率的組織形態,因此,會形成美國公司未來的主流。 Rappaport(1990)卻提出了相反的說法,他認為銀行等債權人會牢牢地盯著這些經理人,而多方挑剔經理人的作業,因此,長期而言對於經理人應該是沒有吸引力的。 Kaplan(1991)針對該問題做了大量的實證研究,他發現LBO的公司平均會在五年左右再一次上市。因此,LBO不是一項長期的行為。但這些公司再次上市後的大股東股權和銀行債權比率比LBO以前要高。

但按照我們前面的分析,LBO應該是一項短期行為,因此,LBO成功的前提必須完全仰賴該公司是否能在短期內努力經營。而且銀行能不能成功地收回債權也幾乎取決於該LBO公司能否有足夠的好業績,以便再上市以籌集資金還給債權人。但按照我前面的分析,讀者認為我們的經理人對債權人有足夠的信託責任嗎?亞洲家族會由於法制的不健全,而對銀行進行剝削。因此,除非我們有很好的監管措施,否則推行LBO或MBO對寧債權人而言是相當危險的,這將會是一次新的打劫債權人的活動。

我國建立國有製銀行體系的思維基本上是來自列寧的理論。在“十月革命”的前幾天,列寧發表了他對銀行的觀點:“如果沒有大銀行,社會主義將是不可能實現的,大銀行是'國家機器',我們需要藉其實現社會主義,我們可以直接從資本主義中得到它……”(列寧在1917年談話的原文如下:“Without big banks, socialism would be impossible. The big banks are the'state apparatus'which we need to bring about socialism, and which we take ready-made from capitalism……”)。

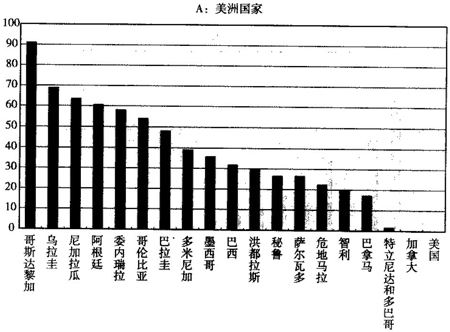

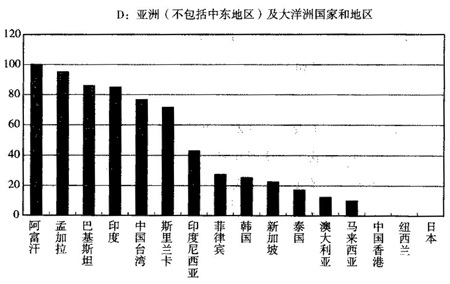

這些觀點在世界範圍內被廣泛地接受,在非洲、亞洲(例如中國)以及拉丁美洲,政府將現有的商業銀行國有化,同時啟動和發展新的商業銀行。 LaPorta、Lopezde、Silanes、Shleifer(2002),根據1996年的資料針對全世界92個國家和地區前10大銀行的股權結構做出了全面的分析。

圖8 各地區前10大銀行控股圖

他們發現在全世界92個國家或地區當中,沒有國有銀行的國家或地區在各洲的名字如下:

1. 亞洲——新西蘭、日本、中國香港。

2. 非洲——南非、塞浦路斯。

3. 美洲——美國、加拿大。

4. 歐洲——英國。

全世界92個樣本國家或地區中只有8個國家或地區沒有國有銀行,因此,我可以說國有銀行才是常態,私人銀行反而是特例,這個證據和國內一般人的想法完全不同。

但是國有銀行製度卻帶來瞭如下的問題:

1. 國家越貧窮——政府對銀行所有權的控制力越強。

2. 政府越集權——政府對銀行所有權的控制力越強。

3. 國有企業越重要——政府對銀行所有權的控制力越強。

4. 政府效率越低——政府對銀行所有權的控制力越強。

5. 財產權的保護力度越低——政府對銀行所有權的控制力越強。

6. 金融市場發展越不完善——政府對銀行所有權的控制力。

這個問題同樣也是我國國有銀行所面臨的。世界上實施國有銀行製度的國家那麼多,國有銀行製度到底對經濟發展有何貢獻呢?結果,他們的研究發現瞭如下的結論:

1. 政府控股銀行對金融增長產生副作用。

2. 政府控股銀行不能加速資本積累(政府控股比率上升10%,經濟增長率下降0.2%)。

3. 政府控股銀行不能提高生產力(政府控股銀行比率上升10%,生產力下降0.1%~0.15%)。

主要原因還是因為政府控股銀行造成資源誤導,而損害生產力和經濟增長。當然,這也是目前我們國家所面臨的問題。

但中國目前的問題很清楚,國有銀行不改革,以前實施的政策貸款所造成的銀行壞賬問題就得不到解決,而且還有可能會急速惡化並連帶拖垮得之不易的經濟建設成果。但無論如何,改革中國國有銀行體制的前提是債權人(可以是國家也可以是個人)的利益必須先得到確保,也就是我們需要建立起一套保護債權人的公司治理機制。而且要談到保護債權人,首先要做的就是加強銀行的監管。

Barth、Caprio、Levine(2000)收集了一些國家改革銀行、加強監管的方案,其中包括:

1. 限制銀行承銷證券

2. 限制銀行承銷保險

3. 限制銀行投資地產

4. 限制銀行控制非金融機構

5. 限制非金融機構控制銀行

他們想觀察一下到底這些政策的實施對於銀行經營效率和金融體系的發展、非金融體系和股票市場的增長及銀行危機的影響。

他們所得出的結論完全出乎大家的預料。政府加強監管的方案不但沒有達到原先提高效率和穩定金融的目的,反而造成了更壞的負面影響。舉例而言,限制銀行承銷證券和投資地產不但不能增加銀行的經營效率,反而減少了銀行的經營效率;而且不但無助於減緩金融危機,反而增加了金融危機。同時對限制銀行投資地產,對金融體系的發展和對非金融體系和股票市場的增長都有著不利的影響。

而且政府加強監管的方案基本上是無脈絡可循的。根據Barth、Caprio、Levine(2001)的研究發現銀行危機並沒有導致政府制定更嚴格的法規,在全世界63個國家或地區中所發生的250次銀行危機中,有141次無論在危機的過程當中還是結束之後,相關法律法規都沒有發生本質的變化;14次顯示其相關法律法規有所減弱(其中2次與危機有關);只有3次顯示相關法律法規有所增強;另外的92次缺乏數據。這些研究所得出的數據是令人非常震驚的。因為加強監管的方案不但沒達到原先的目的,而且世界各國的政府也幾乎不知道應該用何種方法處理銀行危機的問題。

而且不單單是政府不知道如何監管銀行,全世界包括學術界、世界銀行等國際組織也幾乎沒有提出過專門針對銀行結構、法規以及監管方面的改革政策。大家也只是提出一些一般性的改革計劃,例如增大透明度以及開放金融市場引入國際性金融機構等等。這些一般性的改革方案也是目前國內談得比較多的。

我所提出的證據給我國的銀行改革方案帶來了一個極為頭痛的問題。目前,世界上沒有一個指導方案可以參照的,因此,更增大了我國銀行改革的難度。

我們可以將上述探討有關小股民權益的問題,總結成表5的內容。

美國對於,小股民的保護可表述為:政府強力監管+信託責任+激勵合同。而由於歷史原因,英國政府卻沒有如同美國政府一樣介入股票市場。至於歐洲大陸、加拿大與日本對股民的保護也主要依靠“信託責任”,但這個“信託責任”傾向於保護勞工,而不是股民,這與英、美兩國大相徑庭。至於亞洲其他各國則根本沒有所謂的保護股民的機制,有的只是大股東對小股民無限制的剝削。因此,在亞洲各國很難建立起一個真正健康的股票市場。

最後,我想探討一個問題,我們能不能將所謂“信託責任”帶到亞洲來呢?

根據我們前面的探討,“信託責任”是一個歷史的傳承,而且是學不會的。我們亞洲各國既無英國1533年“信託責任”傳統的動力,又無政府的大力推行,因此很難形成一個有效的“信託責任”。而政府強力監管和激勵合同則是比較可以依賴的。這也是我為什麼每每高呼,誠信與良心是靠嚴刑峻法而來,也就是通過政府強力監管,讓股票市場參與人不欺沒有誠信。而對於公司經理人則可以利用激勵合同使其經營目標與股民的利益相結合。

至於中國香港地區是否以保護勞工利益為前提,那就是一個值得大家探討的問題了。但若我們強調勞工利益,那麼我們的股票市場就不太可能像美國一樣蓬勃發展,而且股權集中必會形成未來股票市場的主導。

我個人從來不認為我們一定需要一個繁榮的股票市場,我更希望看到的是一個寓富於民的社會。在目前股票市場中,既無“信託責任”,又無有效監管,且無激勵合同的情況下,只會與“藏富於民”的理想背道而馳。

我們將上述探討有關債權人權益的問題也總結如表6。

債權人的形態在英美兩國仍以公司債債權人、獨立銀行和銀行團為主。根據研究顯示,銀行的債務增加不但可以刺激經理人使其加倍地努力工作之外,而且也可以減少壞公司的過度投資。因此,債務對於股民而言是有利的。另外英、美兩國法制體係對於債權的保護也是比較到位的,這也對LBO的推行有著正面的幫助。

但是歐洲大陸(以德國為主)和日本的情況又不太一樣了,銀行通常居於控股的位置。以德國和日本為例,有限的學術研究指出德、日兩國的銀行對其客戶公司還是有著相當程度的限制,例如日本銀行會多收利息,日本的企業也較喜歡發行公司債券集資,而不是通過集團內的銀行進行融資。另外,德國的銀行對於客戶公司的監管不太在意,也有可能干涉客戶公司的兼併意圖以保護自身的利益。

歐洲大陸和加拿大的法制體係對於保護債權雖不如英、美兩國,但和亞洲國家相比還是比較到位的。但由於這些國家基本上是社會主義國家,因此,對於有利於經理人的LBO是不太可能支持的。至於其他國家的研究就非常的缺乏,因此,我們也無法談得太多。

債權人的形態在英美兩國仍以公司債債權人、獨立銀行和銀行團為主。根據研究顯示,銀行的債務增加不但可以刺激經理人使其加倍地努力工作之外,而且也可以減少壞公司的過度投資。因此,債務對於股民而言是有利的。另外英、美兩國法制體係對於債權的保護也是比較到位的。這也對LBO的推行有著正面的幫助。

但是歐洲大陸(以德國為主)和日本的情況又不太一樣了,銀行通常處於控股的位置。以德國和日本為例,有限的學術研究指出德、日兩國的銀行對其客戶公司還是有著相當程度限制,例如日本銀行會多收利息,日本的企業也較喜歡發行公司債券集資,而不是通過集團內的銀行進行融資。另外,德國的銀行對於客戶公司的監管不太在意,也有可能干涉客戶公司的兼併意圖以保護自身的利益。

歐洲大陸和加拿大的法制體係對於保護債權雖不如英、美兩國,但和亞洲國家相比還是比較到位的。但由於這些國家基本上是社會主義國家,因此,對於有利於經理人的LBO是不太可能支持的。至於其他國家的研究就非常地缺乏,因此,我們也無法談的太多。

亞洲國家的銀行由於歷史的原因,很大一部分是家族控股的關聯銀行,因此,也造成了嚴重的大股東剝削銀行的現象。由於亞洲國家的法制體係對於債權的保護非常的不到位,而且也由於是家族銀行,因此,法制化的作用也不大。總而言之,亞洲國家沒有實施條件LBO的條件。

按照我前面的分析看來,由於歐美等國法制保護債權人比較到位,因此,債權人是不需要公司治理的保護的。而且銀行和企業之間的關係也是比較清楚的,不論是獨立銀行也好,還是控股銀行也好,雖然有著這樣那樣的小問題,但終究小疵不掩大瑜,歐美各國的銀行和債權人總體來說對國家的經濟發展起到了比較積極的作用。但亞洲完全不同,亞洲的銀行基本上是家族的關聯銀行,因此,如何建立一套保護亞洲債權人的公司治理結構是刻不容緩的。但目前世界上並沒有一個指導方案可以用作參照的,因此,更增大了我國銀行改革治理結構的難度。

目前,我已隱隱約約地感到現在國內正在推行的國有銀行協議轉讓的浪潮正把我們推向如同亞洲其他國家家族控股關聯銀行的陷阱,我擔心以往國有企業剝削銀行的局面不但不會因為協議轉讓而改善,反而又會人為地造成私營企業取代國營企業而剝削債權人的局面。我認為我們應該正視這個問題的嚴重性。

以我前面的分析而言,保護小股民的公司治理結構可以通過信託責任,激勵合同和政府的有效監管而完善。因此,這個保護小股民治理結構的建立還是比較清楚的。但如何建立一套保護債權人的治理結構,那就是一個完全不同的問題了,目前根本沒有答案。因此,這也是我們國家銀行改革所將面臨的最大問題。

圖8 各地區前10大銀行控股圖